表示灯の2023.2Qの決算が出てからほったらかしにしていたので自分の考えをログとして残しておこうと思う。

表示灯の「現在地」を明確にして今後の投資に活かしていきたい。

バイアスがかかり都合良く解釈している可能性が大きいと思うので先々答え合わせして反省していけたら。

文章を書くのが下手なので今回は結論から書く事にしてみた。

業績は今期、来年上期が底でそれ以降は上がり目になると踏んだ。

コロナの影響の緩和によるインバウンドの増加、飲食事業者の業績回復、

大阪万博に向けた投資などによる追い風でステーションナビタの回復に期待したい。

売上が戻る事により販管費率も抑えられ利益も出てくるだろうと見ている。

懸念点としては無理に価値の無い事業を広げて無駄な赤字を掘るリスクがあるというのは気掛かり。

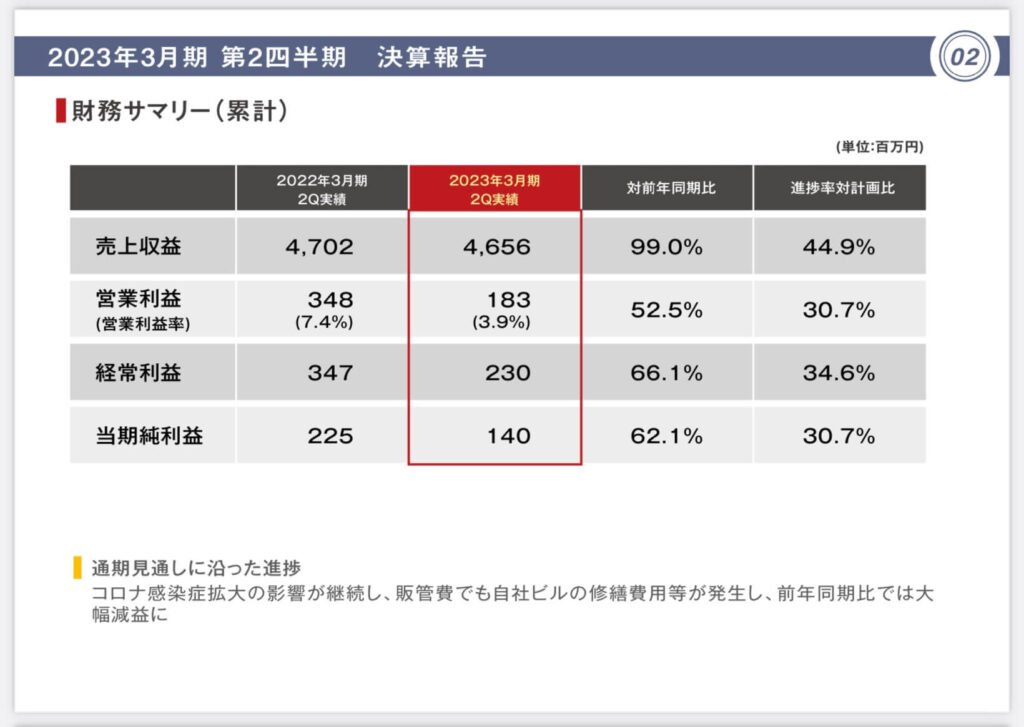

減収減益決算

売上は微減ながらも営業利益の落ち込みが大きい。

通期予想の営業利益の進捗も2Q累計で30.7%となかなか厳しいところだ。

通期見通しに沿った進捗とあるが手応え的には無理っぽい。

自社ビルの修繕費用もどれくらいのもんかは記載がなくて分からない。

下方修正は出ていなが下期盛り返しても通期計画達成率は80%前後になりそうだ。

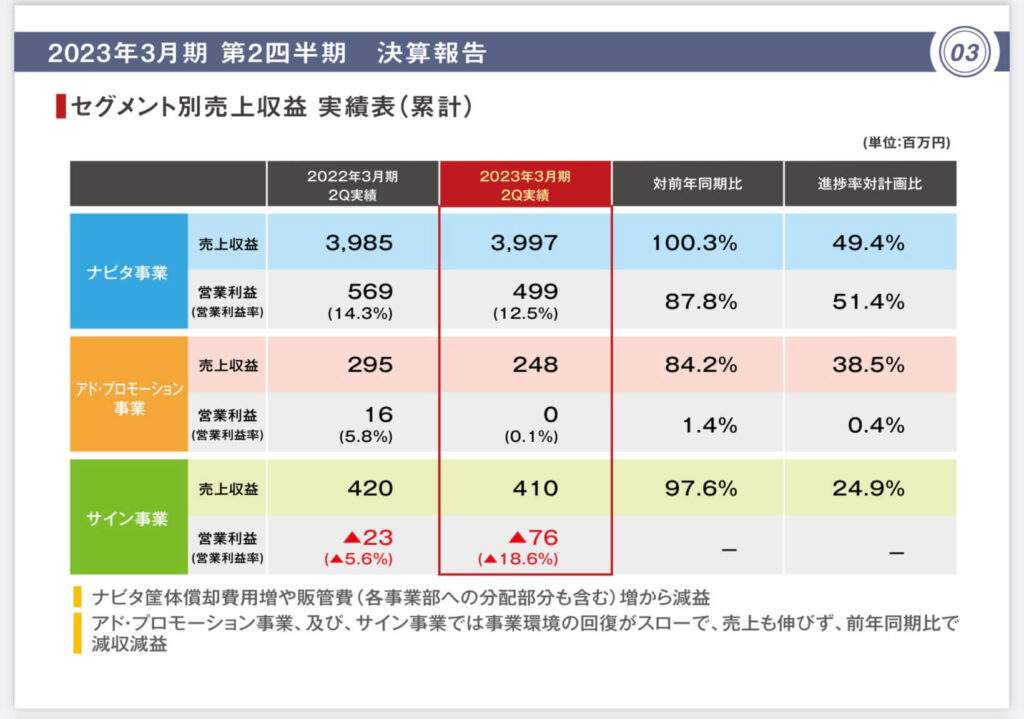

セグメント別

ナビタで売上が微増。

やはり営業利益が下げ幅が大きい。

償却費用の増加、とあるが主に販管費が重くなっているのが要因だろうと思う。

あと決算短信を見ていて気になったのが原価の上がり幅だ。

考えられるのは原材料、部材の高騰か。

ロケーションオーナーへの支払いが増えたとかは無いよね。

このあたりの詳しい記載はないが注意しておく必要がありそう。

サイン事業に関しては売上がピークから半分も戻ってきていない。

ピークはオリンピック特需で伸びた時だったので仕方がないが落ち方がハンパない。

自治体と病院のパイプを活用して防災用商材の営業強化との事なので上向けば良いが、手応えとしては厳しい。

サイン事業に関しては赤字を出さない程度の期待に留めておこう。

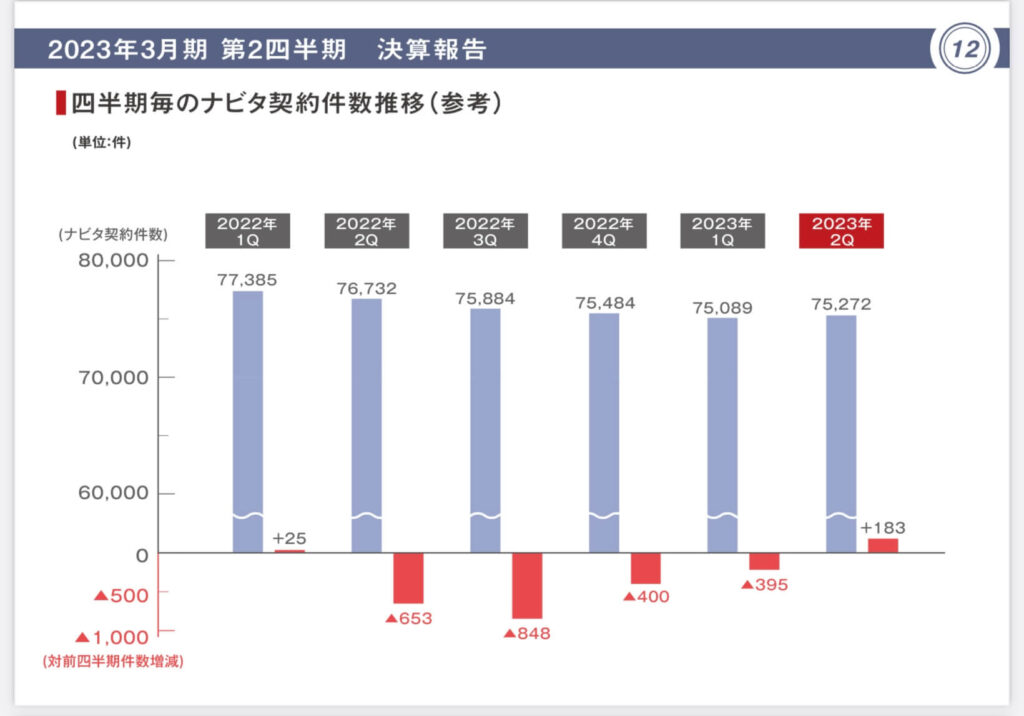

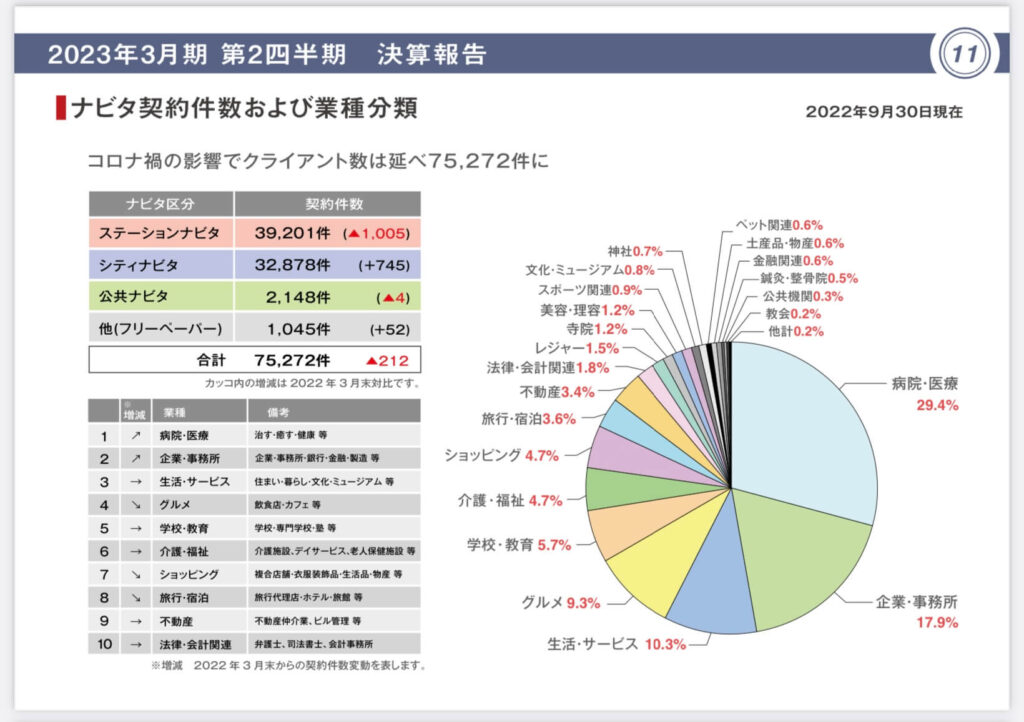

ナビタの契約件数が底打ち

今回注目してたのはココ。

前回決算から2Qで下げ止まると思っていたので想定通りで少し安心。

ただ、ナビタは3年契約なので2022年2Qからの凹みはここから先3年ほど業績に影響を及ぼしていく事になる。

契約数は上がり基調になっても売上が伸び悩むという状態に一時的になり得るという心構えはしておいた方が良い。

逆に本格的にナビタの契約件数が回復したら2、3年で業績は一気に上がる。

売上は全てを癒すので相対的に販管費率も抑制でき利幅もグンと上がるだろう。

コロナの影響緩和、入国制限の撤廃、大阪万博、円安など表示灯にとっては上がり目となる要素が大きいので期待したいところだ。

落ち込むステーションナビタをシティナビタがカバー

各業種の契約件数を見てもグルメ、旅行・宿泊、ショッピングなどの影響が大きく残っている。

中小の飲食店などでは完全に売上が戻ってこない中、コロナ融資の返済が始まってきているので資金繰り的にも今後契約数は落ち込んできそうでもう少し時間がかかりそう。

という事でステーションナビタは下期いっぱいしんどいと思う。

病院・医療系は右肩上がりで伸びていってるので心配なさそう。

ナビタとは別でWebビジネス推進としてクリニック向けにDXパッケージを4Qから提供開始とあるが、

NTTドコモとメドレーが共同運営しているアプリの「CLINICS」の提供みたいだ。

セールスパートナーという形を取っているのだろう。

病院などのパイプを活用してアップセル、クロスセルを推進していけそうで少しは期待ができるんじゃないか。

まとめ

業績的にはこのあたりが底でここからは上がり目となると予想しているが、少し懸念点もある。

最近の株日記の方でも書いたが、Googleマイビジネスの管理代行などにも手を出してる点だ。おそらく管理代行は別会社で仲介だけなのかもしれないが表示灯のナビタ事業に価値を感じて投資しているので手広くやろうとしている他の事業が足を引っ張りそうであまり関心していない。

Webビジネスも大事だとは思うがありきたりすぎるサービスを行なっても収益は出ないどころか損失が大きくなりそうな気がしている。

社員口コミなどを見ても「アナログな事業」、「オワコン」などの声も多く会社的にも焦りはあると思うが中途半端な事はせずにもう一度ナビタの価値に気づき注力していってほしい。

表示灯がどのように進んでいくのか長い目で見ていきたいと思う。

それではまた!!

にほんブログ村